「毎月の返済日がバラバラで、給料日が入ってもすぐに右から左へ消えていく…」

「利息ばかり払っていて、明細を見ても元金が全然減っていない…」

借金をまとめたいと考えて相談先を探しているあなたは、今まさにこのような状況に追い詰められ、出口の見えない不安と戦っているのではないでしょうか。

複数の金融機関からの借入を一つにまとめる「おまとめローン」で金利を下げて完済を目指すのか、それとも弁護士などの専門家に相談して法的に借金を減らす「債務整理」を選ぶべきなのか。

その判断は決して簡単ではありません。

焦るあまり、「審査なし」「必ず借りれる」といった甘い言葉に惹かれてしまったり、自分に合わない方法を選んで逆に状況を悪化させてしまったりするケースも後を絶ちません。

この記事では、銀行やろうきんの賢い活用法から、自力での返済が限界に達した場合の法テラスや債務整理の知識まで、あなたの現在の収支状況やライフプランに合わせた最適な解決策を、メリット・デメリットと共に徹底的に解説していきます。

この記事でわかること

- おまとめローンの審査基準や金利の違いといった選び方のポイント

- 「必ず借りれる」といった甘い言葉に潜むリスクと正しい対処法

- 借金問題を根本的に解決するための公的機関や専門家の活用方法

- 家族にバレずに借金を整理するための具体的な手順と注意点

借金をまとめたい時の相談とローンの知識

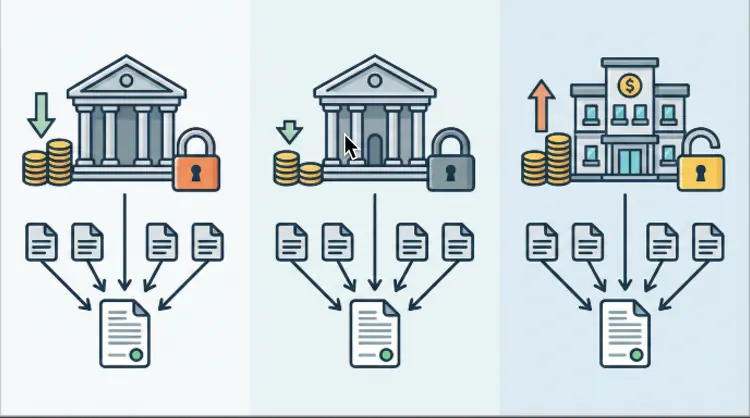

複数の借入を一本化することで、返済管理を劇的に楽にし、金利負担を減らせる可能性がある「おまとめローン」。

これは多重債務からの脱出を目指すための有効な手段の一つですが、すべての金融機関が同じ条件で貸してくれるわけではありません。

金利、審査難易度、借入限度額など、それぞれの特徴を正しく理解していないと、「まとめたけれど何も変わらなかった」という結果になりかねません。

ここでは、おまとめローンを検討する際に知っておくべき選び方の基準や、審査の裏側にある重要な知識について深掘りして解説します。

おまとめローンのおすすめ比較ポイント

おまとめローンを選ぶ際に最も重要なのは、「金利」と「審査の難易度」のバランス、そして「自分の借金がまとめられる対象かどうか」を見極めることです。

一般的に、銀行のカードローンやおまとめ専用商品は金利が年3.0%~14.5%程度と低いのが最大の魅力ですが、その分、審査は非常に厳格に行われます。

一方で、消費者金融系は金利が高め(年15.0%〜18.0%程度)ですが、審査スピードが早く、柔軟な対応が期待できる場合があります。

私がもし、自分に合ったおまとめローンを探すとしたら、以下の詳細なチェックリストに基づいて比較検討を行います。

1. 金利差によるメリットは十分か

おまとめローンの最大の目的は「利息負担の軽減」です。

現在借りている各社の金利(実質年率)を確認し、一本化後の金利が確実に下がるかを確認してください。

特に、現在の借入が年18.0%程度であれば、年15.0%以下に借り換えられれば明確なメリットが出ますが、1~2%程度の差であれば、手数料や手間を考えると効果が薄い場合もあります。

2. 「総量規制の例外貸付け」に対応しているか

貸金業法には「総量規制」というルールがあり、原則として年収の3分の1を超える借入はできません。

しかし、おまとめローンはこの規制の「例外貸付け(顧客に一方的に有利となる借換え)」として扱われるため、年収の3分の1を超えていても法的には融資を受けることが可能です。

3. 対象となる債務の範囲

意外と見落としがちなのが、「何をまとめられるか」です。

消費者金融のおまとめローンの中には、「貸金業者からの借入(消費者金融やクレジットカードのキャッシング)」のみが対象で、「銀行カードローン」や「クレジットカードのショッピングリボ払い」は対象外としている商品が多くあります。

ご自身の借金の内訳を確認し、すべてを一本化できる商品を選ぶことが重要です。

| 金融機関タイプ | 金利水準 | 審査難易度 | 特徴 |

|---|---|---|---|

| 銀行 | 低 (3.0%~14.5%) | 高 | 金利メリット大。審査は厳しいが、ショッピングリボ等も使途自由枠でまとめられる場合がある。 |

| ろうきん | 極低 (3.0%~7.0%) | 非常に高 | 利用資格や地域制限があるが、条件が合えば最強の選択肢。 |

| 大手消費者金融 | 中~高 (~17.5%) | 中 | 審査スピードが早い。おまとめ専用商品は総量規制の例外対応。 |

| 中小消費者金融 | 高 (~20.0%) | 独自基準 | 大手で断られた場合の受け皿。金利は高めだが柔軟。 |

ろうきんでおまとめする条件とは

金利の低さを最優先で考えるなら、労働金庫(ろうきん)は非常に魅力的な選択肢です。

営利を目的としない協同組織金融機関であるため、金利は年3.0%~7.0%前後と、消費者金融や銀行に比べても圧倒的に低い水準で提供されています。

もし審査に通れば、返済総額を数百万円単位で圧縮できる可能性すらあります。

しかし、ろうきんは「働く人のための福祉金融機関」という性格上、誰でも自由に利用できるわけではありません。

利用にはいくつかのハードルがあります。

利用資格の壁

基本的には、ろうきんに出資している労働組合(労組)がある企業の従業員や、公務員が主な対象です。

ですが、諦めるのはまだ早いです。

労働組合がない職場の従業員や自営業者であっても、「生協(コープ)の組合員」になったり、ろうきん独自の「友の会」に入会したりすることで、個人会員として融資を受けられる制度(コープローンなど)が用意されていることが多いのです。

審査と時間の壁

ろうきんの審査は、消費者金融のようなスコアリング(自動審査)だけではなく、人の目による厳格な審査が行われます。

特に、個人信用情報機関(CIC、JICC、KSC)の履歴は厳しくチェックされ、過去に延滞や債務整理の記録がある場合、通過は極めて困難です。

また、申し込みから融資実行までに2週間〜1ヶ月程度の時間がかかることが一般的です。

「明日までに返済資金が必要」といった緊急性の高いケースには向いていません。

おまとめローンの審査が甘い業者の罠

「大手のおまとめローン審査に落ちてしまった…」

「どこでもいいから貸してほしい」

そんな状況に陥ると、どうしても「審査が甘い」「激甘」といったキーワードで検索したくなるものです。

実際、Web上には「神金融」などと呼ばれる中小消費者金融(街金)の情報が溢れています。

これらの中小業者は、確かに大手とは異なる「独自の審査基準」を持っています。

大手が過去の信用情報を機械的に判断して否決するのに対し、中小業者は「過去に金融事故があっても、現在は働いていて返済能力があるか」を対面や電話でヒアリングし、人間味のある審査をしてくれることがあります。

これが「甘い」と言われる所以です。

しかし、そこには明確なトレードオフ(代償)が存在します。

金利は法定上限ギリギリ

リスクを取って貸し付ける分、金利はほぼ間違いなく法定利息の上限(10万円以上100万円未満なら年18.0%、100万円以上なら年15.0%)に設定されます。

もし現在、年18.0%で借りている借金を、同じ年18.0%のおまとめローンで一本化したとしても、金利面でのメリットはゼロです。

むしろ、一本化によって返済期間が延びれば、総支払額は増えてしまいます。

申し込みブラックのリスク

「数打ちゃ当たる」とばかりに、短期間(1ヶ月〜3ヶ月程度)に3社、4社と手当たり次第に申し込みを行うのは絶対に避けてください。

信用情報機関には「申し込みをした事実」が6ヶ月間記録されます。

短期間に多数の申し込みがある状態は「資金繰りに相当困窮している」「貸しても返ってこないリスクが高い」とみなされ、本来であれば審査に通る可能性があった会社でも、門前払いされる「申し込みブラック」という状態になってしまいます。

必ず借りれるおまとめローンの真偽

Web広告やSNSなどで見かける「審査なし」「絶対借りれる」「ブラックOK」という甘い誘い文句。

はっきり言いますが、これはほぼ間違いなく詐欺か違法なヤミ金融(闇金)です。

正規の貸金業者は、貸金業法第13条により、融資を行う際に必ず顧客の返済能力を調査することが義務付けられています。

「審査なし」で貸すこと自体が法律違反なのです。したがって、「審査なし=違法業者」という図式が成り立ちます。

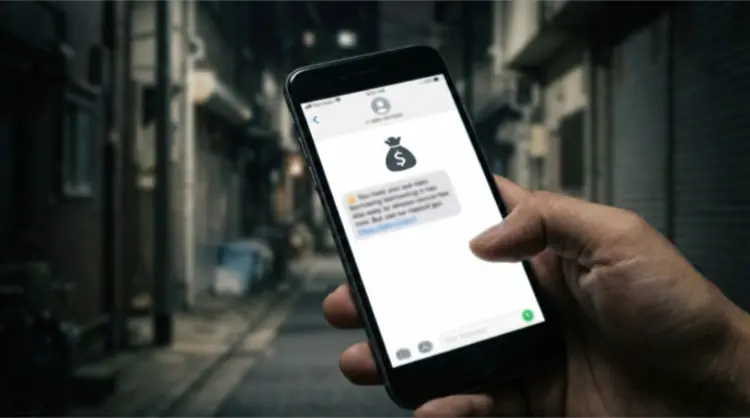

SNS個人間融資と「ひととき融資」の恐怖

近年急増しているのが、Twitter(X)やInstagramなどのSNSで「#個人間融資」「#お金貸します」といったハッシュタグを使い、親切な個人を装って近づいてくる手口です。

彼らは「困っているなら力になりますよ」と優しく声をかけてきますが、一度関わってしまうと地獄を見ることになります。

- 法外な高金利:トイチ(10日で1割)やトサン(10日で3割)など、年利換算で数百〜数千%の金利を請求されます。

- 個人情報の悪用:担保として運転免許証や顔写真、社員証などの画像を送らされ、返済が遅れると「ネットに晒す」「会社や家族にバラす」と脅迫されます。

- ひととき融資:特に女性に対し、性的関係を持つことを条件に融資を持ちかける卑劣な手口も横行しており、性犯罪に巻き込まれるリスクがあります。

「どこからも借りられないから仕方ない」と手を出したが最後、あなただけでなく、あなたの家族や職場まで巻き込んで生活が破壊されます。

どんなに切羽詰まっていても、正規の登録業者以外には絶対に関わらないでください。

借金一本化のデメリットとリスク

おまとめローンは成功すれば返済管理が楽になりますが、魔法の杖ではありません。

仕組みを理解せずに利用すると、かえって借金が増えてしまう構造的なリスクがあります。

金利と期間のトレードオフ

最大の落とし穴は、「月々の返済額を減らすために返済期間を長く設定しすぎると、支払う利息の総額が増えてしまう」という点です。

以下のシミュレーションを見てみましょう。

| 項目 | 変更前(複数社計) | おまとめ後(一本化) |

|---|---|---|

| 借入元金 | 200万円(金利18.0%) | 200万円(金利12.0%) |

| 毎月返済額 | 60,000円 | 30,000円 |

| 返済期間 | 約4年(47回) | 約8年(98回) |

| 総支払額 | 約280万円 | 約293万円(+13万円) |

このように、金利が6%も下がったにもかかわらず、返済期間が2倍に延びたことで、最終的に支払う金額は約13万円も増えてしまいます。

「毎月が楽になった」と安心している間に、水面下で借金コストが増大しているのです。

「完済した枠」の再利用リスク

おまとめローンで既存の借入先(A社、B社)を完済すると、A社やB社の利用枠(極度額)が空きます。

ここで解約手続きをせずにカードを持ったままにしていると、「枠が空いたから、ちょっとだけなら…」と再び借りてしまう人が非常に多いのです。

これを繰り返すと、おまとめローンの返済に加えて、新たなA社・B社の返済が加わり、借金総額が倍増するという最悪の事態(多重債務への逆戻り)を招きます。

おまとめローンを利用する際は、「完済した他社のカードは即座に解約する」という強い意志と行動が不可欠です。

借金をまとめたいなら専門家へ相談すべき

もし、おまとめローンの審査に通らなかったり、返済額のシミュレーションをしても完済までに5年以上かかりそうだったりする場合、それは「自力返済の限界」を超えているサインかもしれません。

無理に一本化にこだわって時間を浪費するよりも、専門家への「相談」へ切り替えるべきタイミングです。

ここでは、無料で相談できる公的機関や、法的な解決策である債務整理について詳しく解説します。

借金の相談が無料でできる公的機関

「弁護士に相談すると高いお金がかかるのでは?」「怒られるのではないか?」と不安を感じている方は、まずは国や自治体が設置している公的な無料相談窓口を利用してみてください。

これらの機関は営利を目的としていないため、中立的な立場から、あなたの状況に応じた適切なアドバイスをしてくれます。

主な相談窓口とその役割

- 消費生活センター(局番なし188):

「消費者ホットライン」にかけると、お住まいの近くの消費生活相談窓口を案内してくれます。借金だけでなく、契約トラブルや悪質商法が絡む場合にも非常に有効です。 - 財務局・都道府県の多重債務相談窓口:

金融庁や都道府県には、多重債務者専用の相談窓口が設置されています。専門の相談員が家計の状況をヒアリングし、必要に応じて弁護士会や法テラスへの引継ぎ(トリアージ)を行ってくれます。 - 日本貸金業協会「貸金業相談・紛争解決センター」:

貸金業者に対する苦情処理や、ギャンブル依存等による「貸付自粛制度」の受付、生活再建のためのカウンセリングを行っています。

これらの窓口は、いわば借金問題の「総合案内所」です。

一人で悩んでいても解決策は見つかりません。まずは勇気を出して、公的なサポートに頼ることから始めてみましょう。

(出典:金融庁『多重債務についての相談窓口』)

法テラスで借金問題を解決する流れ

「弁護士に依頼したいけれど、着手金などを支払う余裕が全くない」

そんな経済的に困窮している方を支援するために国が設立したのが、「法テラス(日本司法支援センター)」です。

法テラスの最大の特長は、「民事法律扶助制度」です。

これは、経済的に余裕がない人に対して、無料で法律相談を行い、必要であれば弁護士・司法書士の費用を立て替えてくれる制度です。

法テラス活用の3つのステップ

- 無料法律相談:

同一の問題について、1回30分程度、原則3回まで無料で弁護士や司法書士に相談できます。ここで解決の方向性(任意整理か、自己破産かなど)を探ります。 - 費用の立替え:

実際に手続きを依頼することになった場合、着手金や実費などの費用を法テラスがいったん立て替えてくれます。 - 分割償還(返済):

立て替えてもらった費用は、事件進行中に月額5,000円〜10,000円程度の無理のない分割払いで法テラスに返済していきます。(※生活保護受給者の場合、返済が免除されることもあります)

利用には収入や資産が一定基準以下であること(資力要件)などの条件がありますが、お金がないからといって法的解決を諦める必要はありません。

債務整理を弁護士等の専門家に頼む

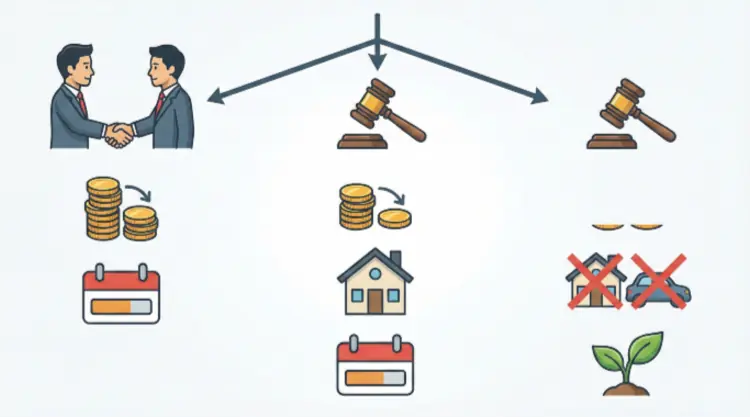

「借金をまとめる」だけでは生活再建が難しい場合、法的な強制力を持って借金を減免する「債務整理」が現実的な選択肢となります。

債務整理には主に3つの手続きがあり、それぞれのメリット・デメリットを理解して選択する必要があります。

1. 任意整理(Voluntary Arrangement)

裁判所を通さず、弁護士や司法書士が債権者(貸金業者)と直接交渉し、「将来発生する利息のカット」と「3年〜5年での分割払い」で和解する手続きです。

- メリット:裁判所を通さないため手続きが比較的簡易。住宅ローンや車のローンなど、特定の借金を除外して整理できるため、資産を残しやすい。

- デメリット:元金自体は減らないため、安定した収入が必要。信用情報(ブラックリスト)に約5年間登録される。

2. 個人再生(Individual Rehabilitation)

裁判所に申し立てを行い、借金総額を大幅(最大で5分の1〜10分の1程度)に減額してもらう手続きです。

- メリット:借金が劇的に減る。「住宅ローン特則」を利用すれば、マイホームを手放さずに済む。

- デメリット:手続きが複雑で費用と時間がかかる。官報に住所氏名が掲載される。ブラックリスト期間は約5年〜7年。

3. 自己破産(Bankruptcy)

裁判所に支払不能を認めてもらい、借金の返済義務をすべて免除(免責)してもらう手続きです。

- メリット:借金がゼロになり、経済的にリセットできる。

- デメリット:持ち家や99万円を超える現金などの資産は処分される。手続き中は警備員など特定の職業に就けない。官報に掲載される。ブラックリスト期間は約5年〜10年。

また、過去(2010年以前など)から長く取引を続けている場合、払いすぎた利息を取り戻す「過払い金請求」ができる可能性もあります。

これによって借金が減るどころか、手元にお金が戻ってくるケースもあるため、一度専門家に調査してもらう価値は大いにあります。

家族に内緒で借金を整理する方法

借金問題で相談に来られる方の多くが、「家族にだけは絶対に知られたくない」と切実に訴えます。

結論から申し上げますと、「任意整理」であれば、高い確率で家族に内緒のまま完済までたどり着くことが可能です。

任意整理は裁判所を介さない私的な交渉であるため、自宅に裁判所からの通知書(呼出状など)が届くことはありません。

また、依頼を受けた弁護士や司法書士は、依頼者のプライバシー保護を徹底しています。

ただし、リスクがゼロではありません。

もし借金の連帯保証人に家族がなっている場合、あなたが債務整理をすると保証人である家族に請求がいってしまい、必ずバレることになります。

また、個人再生や自己破産の場合は、家計全体の収支(同居家族の収入証明など)を裁判所に提出する必要があるため、家族の協力なしに進めるのは現実的に難しいケースが多いです。

借金をまとめたいならまずは無料相談

ここまで、おまとめローンと債務整理について解説してきましたが、最終的にどちらを選ぶべきかは、あなたの個別の状況によって異なります。

ネット上の情報だけで自己判断するのは危険です。「おまとめローンでいける」と思って申し込んだら審査に落ち、その履歴が原因でさらに状況が悪化することもあります。

今すぐできる最善のアクションは、「専門家の無料相談」を利用して、第三者の視点でシミュレーションしてもらうことです。

- 「自分の収入で、おまとめローンの審査に通る可能性はあるか?」

- 「債務整理をした場合、月々の返済はいくらまで減らせるか?」

- 「家や車を残すにはどの方法がベストか?」

これらをプロに診断してもらうだけで、霧が晴れるように進むべき道が見えてくるはずです。

相談したからといって、必ずしも依頼しなければならないわけではありません。

現状維持を続けて遅延損害金が膨らんだり、給料を差し押さえられたりする前に、まずは無料相談という小さな一歩を踏み出してみてください。

その一歩が、平穏な日常を取り戻すための大きな転機になることを心から願っています。