投資家として生活していると、ふとした瞬間に「ご職業は何をされているんですか?」と聞かれて言葉に詰まってしまうこと、ありますよね。

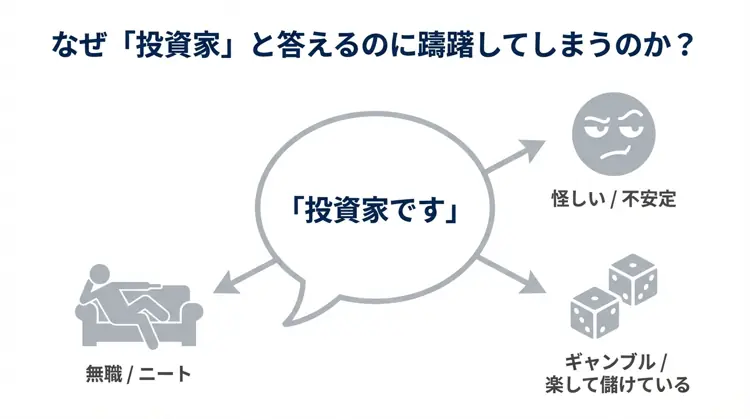

正直に「投資家です」と答えると、相手によっては「怪しい仕事」「ギャンブル」「無職(ニート)と同じ」といったネガティブなイメージを持たれたり、あるいは「お金持ちなんですね」と変に勘ぐられたりするのが悩みの種です。

特に賃貸契約の審査やクレジットカードの作成、あるいは婚活の場など、社会的信用が求められる場面では、職業欄にどう書くかが死活問題になることもあります。

自営業やフリーランスと名乗るべきか、それとも開業届を出して個人事業主になるべきか、はたまた法人化して会社役員という肩書きを手に入れるべきか。

この記事では、私自身の経験も踏まえつつ、投資家が直面する職業説明の悩みや、世間体と信用を守るための具体的な対処法について、場面別に詳しくお話ししていこうと思います。

この記事でわかること

- 友人や婚活などシチュエーション別の最適な職業の名乗り方

- 賃貸審査やクレジットカード発行をクリアするための実務的対策

- 確定申告や開業届の職業欄に書くべき正解と税務上の注意点

- 社会的信用を劇的に高める法人化という選択肢とメリット

投資家の職業を聞かれたらどう答える?場面別の対処法

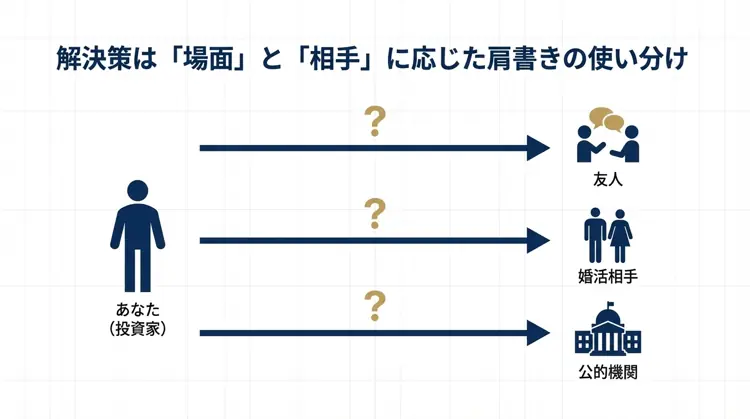

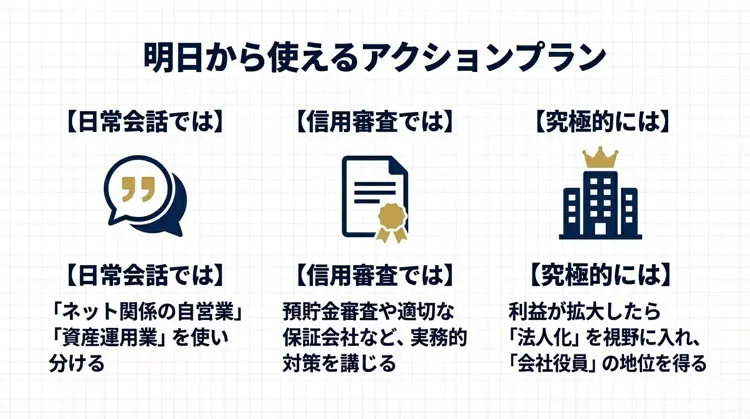

普段の何気ない会話の中で職業を聞かれたとき、相手との関係性によって答え方を使い分けるのが、余計なトラブルを避けるコツです。

ここでは、相手に不信感を与えず、かつ嘘にならない「うまい言い回し」をシチュエーション別にご紹介します。

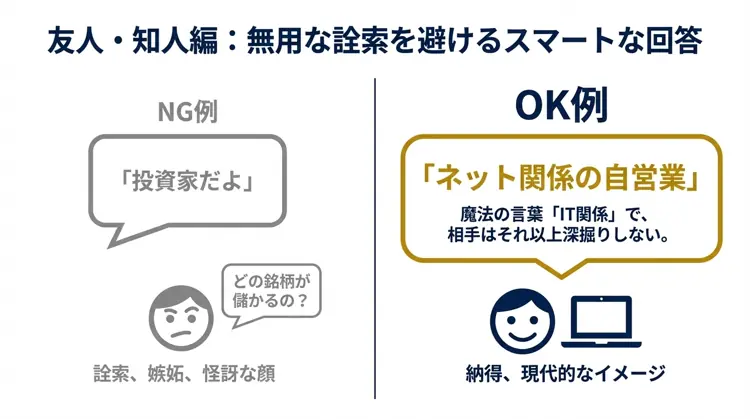

友人に職業を聞かれたら自営業やフリーランスと答える

久しぶりに会った友人や、美容室での雑談などで職業を聞かれた場合、バカ正直に「投資家」と答える必要は全くありません。

投資家という言葉は、人によっては「働かずに楽をして儲けている」という偏見を持たれやすく、嫉妬や無用な詮索(「どの銘柄が儲かるの?」など)を招く原因になります。

おすすめの回答例

私のおすすめは、「ネット関係の自営業」や「フリーランス」と答えることです。

自宅でPCを使ってチャートを見たり分析したりしているわけですから、広義の意味では決して嘘ではありません。

「在宅でPCを使った仕事を請け負っている」といったニュアンスで伝えれば、今の時代、それ以上深く突っ込まれることはほとんどありません。

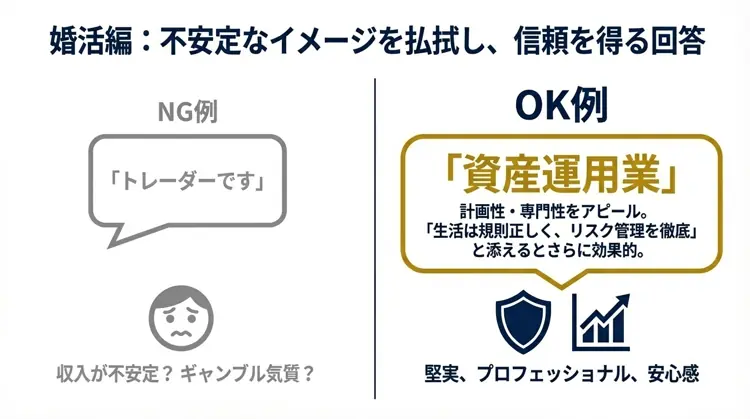

婚活で怪しいと思われないための資産運用業という名乗り方

婚活パーティーやマッチングアプリなど、将来のパートナーを探す場面では、信頼性が何よりも重要になります。

ここで単に「投資家」や「トレーダー」と名乗ってしまうと、どうしても「収入が不安定」「ギャンブル気質」というリスク要因として見られてしまいがちです。

安心感を与える伝え方

そこで有効なのが、「資産運用業」や「金融資産の管理・運用」という表現です。

これなら、短期的な売買を繰り返す投機的なイメージよりも、長期的かつ計画的に資産を管理しているプロフェッショナルな印象を与えることができます。

さらに自己紹介の際には、「PC一台で仕事をしていますが、生活リズムは会社員以上に規則正しく、リスク管理を徹底しています」と付け加えるのがポイントです。

生活の堅実さをアピールできれば、相手の安心感にもつながるはずです。

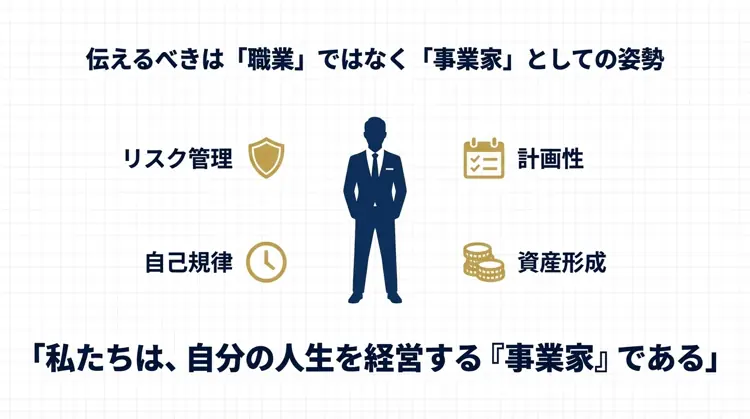

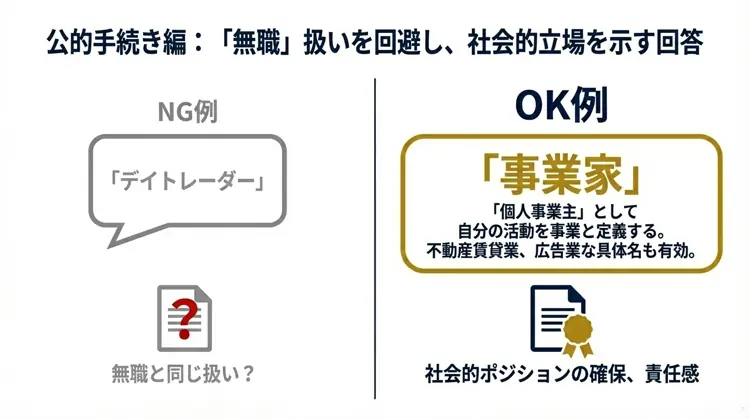

無職扱いを避けるためにトレーダーではなく事業家と伝える

役所の手続きや子供の学校関係など、ある程度の堅実さが求められる場面で「デイトレーダー」と言うと、残念ながら「無職」や「プータロー」と同じカテゴリーに見なされてしまうことがあります。

特に年配の方や公的な場では、「汗水垂らして働くこと(勤労)」を美徳とする価値観が根強いためです。

事業としての側面を強調する

こうした場面では、ご自身の活動を一つの「事業」として捉え直し、「事業家」や「個人事業主」として振る舞うのが得策です。

もし不動産投資なども並行しているなら「不動産賃貸業」、ブログやアフィリエイト収入があるなら「広告業」など、実体のある事業名を出すことで、社会的なポジションを確保しやすくなります。

職業欄に何と書く?世間体を守るためのうまい書き方

アンケートや会員登録などの「職業欄」。ここでの選択肢に「投資家」がない場合が多く、つい「無職」を選んでしまいがちですが、それはもったいないですし、精神衛生上もよくありません。

選択肢別のおすすめ回答

選択肢に「自営業」や「自由業」があれば、迷わずそれを選びましょう。

もし具体的な記述を求められた場合は、前述のように「ウェブ事業」「コンサルティング業(友人に投資を教えている場合など)」といった、実態に即しつつも社会通念上受け入れられやすい名称を記載することをおすすめします。

嘘をつくのはNGですが、自分の仕事をどう定義するかは、ある程度自分で決めても良い部分なんですよね。

投資家の職業を聞かれたら困る社会的信用と審査の壁

コミュニケーション上の問題よりも切実なのが、金融機関や不動産会社の審査です。

ここでは、投資家が直面する「信用情報の壁」をどう乗り越えるか、具体的なテクニックを解説します。

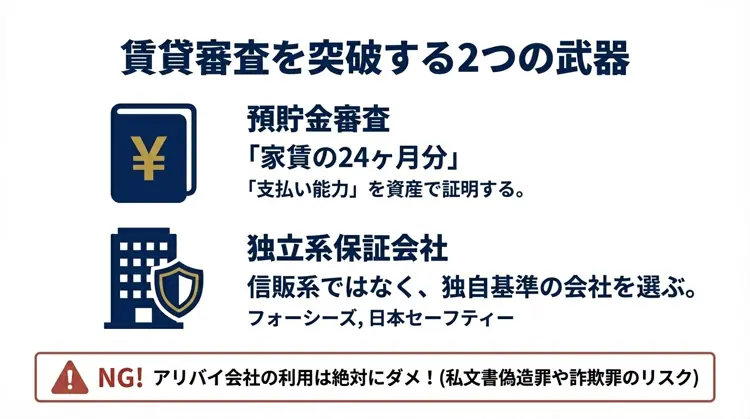

賃貸の入居審査は預貯金審査や独立系保証会社で通す

投資家にとって最大の難関の一つが、家を借りる時の入居審査です。

一般的な審査では「継続的な安定収入(給与)」が重視されるため、いくら資産があっても職業欄が投資家だと敬遠されることがあります。

審査突破のための2つの武器

賃貸審査を突破するポイント

1. 預貯金審査(残高審査)を利用する 定職がない場合でも、支払い能力を証明する手段として「預貯金審査」が存在します。

一般的に、家賃の2年分(24ヶ月分)相当の預貯金残高があれば、支払い能力ありと見なされ、審査を通過する可能性が高いです。

(例:家賃10万円なら、240万円以上の残高証明書を用意する)

2. 独立系保証会社を選ぶ 信販系(クレジットカード系)の保証会社ではなく、独自基準で審査を行う「独立系保証会社(フォーシーズ、日本セーフティーなど)」を利用できる物件を不動産屋さんに紹介してもらいましょう。

これらは預貯金や人柄を重視してくれる傾向があります。

架空の勤務先を偽造する「アリバイ会社」の利用は絶対にNGです。発覚すれば私文書偽造罪や詐欺罪に問われる可能性があるほか、即時契約解除(強制退去)となるリスクが大きすぎます。

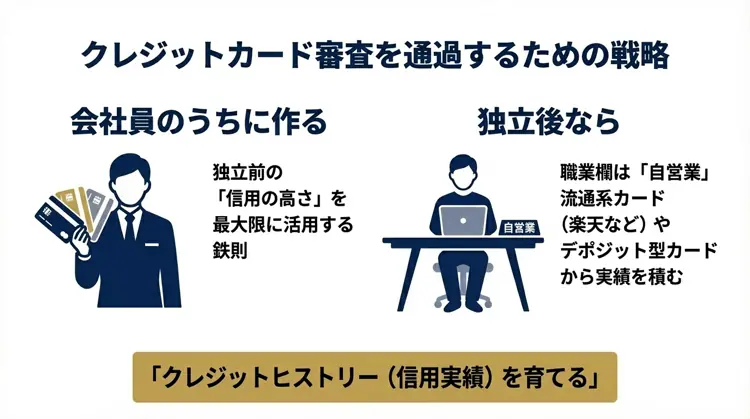

クレジットカード審査に落ちないための職業設定とコツ

クレジットカードもまた、安定収入がないと審査に通りにくい代表格です。

カード会社は過去の支払い実績(クレジットヒストリー)と、継続的な返済能力を重視します。

投資家におすすめのカード戦略

もしこれから専業投資家になる予定の方は、会社員のうちに必要なカードをすべて作っておくのが鉄則です。

すでに専業になってしまった場合は、職業欄を「自営業」とし、投資以外の副収入(ブログやコンサルなど)があるなら、そちらを事業内容として記載する方がスコアリングが良くなる傾向があります。

また、楽天カードなどの「流通系カード」や、事前にデポジット(保証金)を預けるタイプのカード(Nexus Cardなど)は、投資家や無職でも発行実績が豊富なので、まずはそこでクレジットヒストリー(信用実績)を積み上げるのが賢い戦略ですね。

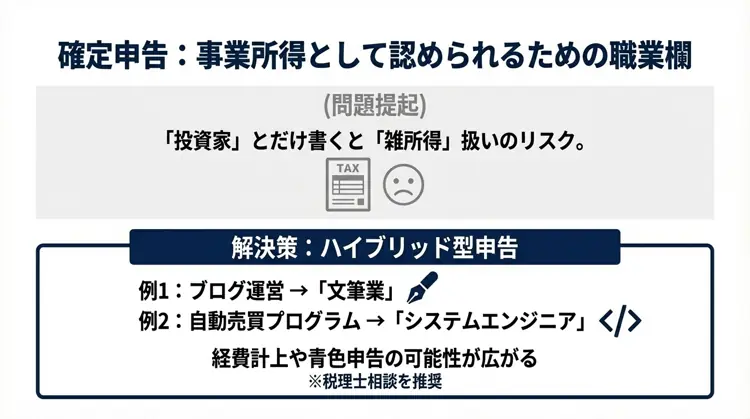

確定申告の職業欄は文筆業やシステムエンジニアを活用

確定申告書にも職業欄がありますが、ここをどう書くかは税率(個人事業税)にも関わってくる重要なポイントです。

単に「投資家」や「トレーダー」と書くと、税務署によっては事業性が認められず、損失繰越などのメリットがある「事業所得」ではなく「雑所得」として扱われてしまうリスクがあります。

ハイブリッド型申告のすすめ

そこで、もし投資ブログを書いているなら「文筆業」、自動売買プログラムを組んでいるなら「システムエンジニア」など、投資に関連する別の実体のある業務を職業欄に記載する「ハイブリッド型」の申告戦略も検討に値します。

これにより、少なくともその事業部分については経費計上や青色申告が認められやすくなるメリットがあります。

開業届を出して個人事業主として社会的地位を確保する

「自分は無職ではない」という証明を持つために、税務署に開業届を提出して個人事業主になるのも一つの手です。

開業届自体は、職業欄に「デイトレーダー」と書いても受理されます。

開業届の効果と限界

注意が必要なのは、「開業届が受理されること」と「確定申告で事業所得として認められること」は別問題だという点です。

開業届を出したからといって、無条件で投資収益が事業所得になるわけではありません。

それでも、屋号付きの銀行口座が開設できたり、小規模企業共済に加入できたりと、社会的信用を補完するツールとしては十分に機能します。

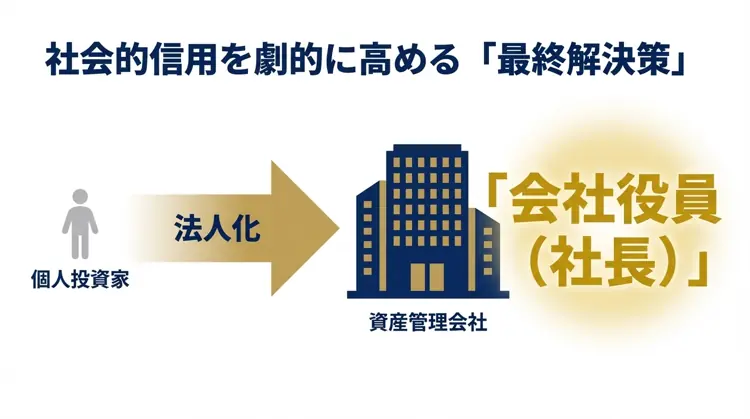

住宅ローンや社会的信用のために法人化して会社役員になる

ここまで紹介した個人レベルの対策には、どうしても限界があります。

そこで、多くの成功した投資家が最終的に選ぶのが「法人化(マイクロ法人の設立)」です。

法人化がもたらす劇的な変化

自分の資産管理会社を作り、その代表取締役に就任すれば、法的な職業は「無職」から一気に「会社役員(社長)」に変わります。

これによる社会的信用の向上効果は絶大です。名刺にも堂々と代表取締役と書けますし、健康保険や厚生年金にも加入できるため、社会的な保障も手厚くなります。

維持コストは年間30万円ほど(法人住民税均等割など)かかりますが、節税効果や社会的ステータスを考えれば、ある程度の資産規模(利益800〜900万円目安)になった段階で検討すべき「究極の解決策」と言えるでしょう。

| 項目 | 個人投資家 | 資産管理会社(法人) |

|---|---|---|

| 職業的地位 | 無職扱いが多い | 会社役員(代表取締役) |

| 社会的信用 | 低い(賃貸・融資困難) | 高い(法人の信用力) |

| 適用税率 | 累進課税(最大約55%) | 法人税(実効税率 約23~33%) |

| 社会保険 | 国民健康保険・国民年金 | 健康保険・厚生年金 |

投資家の職業を聞かれたら自信を持って答えるための結論

投資家という職業は、既存の労働社会の枠組みからは少し外れた存在かもしれません。

だからこそ、「職業を聞かれたらどうしよう」と不安になるのは当然のことです。

しかし、私たちがリスクを取って市場に資金を供給していることは、経済にとって不可欠な機能であり、本来もっと誇っていいことなんですよね。

まずは足元を固めよう

まずは友人や知人には「自営業」とさらりと答え、社会的信用が必要な場面では「実績」や「法人格」という鎧を身にまとう。

そうやって外堀を埋めていけば、堂々と「自分の人生を経営している事業家です」と胸を張れる日が必ず来ます。

周りの目は気にしすぎず、まずは自分自身の足場をしっかりと固めていきましょう。